1. Thuế môn bài (Lệ phí môn bài)

1.1 Khái niệm

Thuế môn bài (hay lệ phí môn bài) là khoản tiền thuế hàng năm của doanh nghiệp và cá nhân kinh doanh thường xuyên hoặc buôn từng chuyến hàng phải nộp theo Pháp lệnh Thuế Công thương nghiệp 1983. Mức lệ phí môn bài phải nộp dựa trên số vốn điều lệ được ghi trên giấy chứng nhận chứng nhận thành lập doanh nghiệp hoặc doanh thu (với hộ và cá nhân kinh doanh).

1.2 Mức thuế phải nộp

Theo điều 1.3 Văn bản hợp nhất 33/VBHN-BTC, mức thu lệ phí môn bài cả năm đối với tổ chức hoạt động sản xuất, kinh doanh hàng hóa, dịch vụ như sau:

| BẬC LỆ PHÍ MÔN BÀI | VỐN ĐĂNG KÝ | MỨC LỆ PHÍ MÔN BÀI CẢ NĂM |

| Bậc 1 | Trên 10 tỷ | 3.000.000 đồng |

| Bậc 2 | Từ 5 tỷ đến 10 tỷ | 2.000.000 đồng |

| Bậc 3 | Từ 2 tỷ đến dưới 5 tỷ | 1.500.000 đồng |

| Bậc 4 | Dưới 2 tỷ | 1.000.000 đồng |

1.3 Đối tượng nộp thuế

Tất các doanh nghiệp đang hoạt động kinh doanh là tổ chức, cá nhân hoạt động sản xuất, kinh doanh hàng hóa, dịch vụ đều phải chấp hành nộp thuế môn bài theo đúng quy định.

Ngoại trừ một số trường hợp được miễn lệ phí môn bài như sau:

- Doanh nghiệp quy mô nhỏ (hộ kinh doanh hoặc cá nhân kinh doanh) mới thành lập: được miễn lệ phí môn bài trong một khoảng thời gian từ 2 đến 4 năm (tùy theo loại doanh nghiệp và quy định của từng tỉnh/thành phố) tính từ ngày được cấp giấy chứng nhận đăng ký doanh nghiệp lần đầu tiên.

- Doanh nghiệp có quy mô nhỏ và vừa: chính phủ Việt Nam có chính sách miễn lệ phí môn bài và thuế thu nhập doanh nghiệp ưu đãi cho các doanh nghiệp có quy mô nhỏ và vừa trong một thời gian từ 2 đến 4 năm tùy theo quy định của từng tỉnh/thành phố.

- Doanh nghiệp xã hội: được miễn lệ phí môn bài và thuế thu nhập doanh nghiệp trong một thời gian dài hơn, thường từ 10 đến 15 năm, nhằm khuyến khích phát triển các hoạt động xã hội và kinh doanh có mục tiêu xã hội.

- Doanh nghiệp tham gia vào các lĩnh vực ưu đãi: Các doanh nghiệp hoạt động trong các lĩnh vực ưu đãi, chẳng hạn như năng lượng tái tạo hoặc nông nghiệp, có thể được miễn lệ phí môn bài và hưởng các ưu đãi thuế trong một khoảng thời gian cụ thể, thường từ 5 đến 10 năm.

- Doanh nghiệp khu công nghiệp: doanh nghiệp đặt tại các khu công nghiệp cũng có thể được miễn lệ phí môn bài trong một thời gian nhất định, thường từ 2 đến 4 năm.

1.4 Thời hạn nộp thuế

Cụ thể tại khoản 9 Điều 18, thời hạn nộp lệ phí môn bài được quy định như sau:

a) Thời hạn nộp lệ phí môn bài chậm nhất là ngày 30 tháng 01 hàng năm.

b) Đối với doanh nghiệp nhỏ và vừa chuyển đổi từ hộ kinh doanh (bao gồm cả đơn vị phụ thuộc, địa điểm kinh doanh của doanh nghiệp) khi kết thúc thời gian được miễn lệ phí môn bài (năm thứ tư kể từ năm thành lập doanh nghiệp) thì thời hạn nộp lệ phí môn bài như sau:

b.1) Trường hợp kết thúc thời gian miễn lệ phí môn bài trong thời gian 6 tháng đầu năm thì thời hạn nộp lệ phí môn bài chậm nhất là ngày 30 tháng 7 năm kết thúc thời gian miễn.

b.2) Trường hợp kết thúc thời gian miễn lệ phí môn bài trong thời gian 6 tháng cuối năm thì thời hạn nộp lệ phí môn bài chậm nhất là ngày 30 tháng 01 năm liền kề năm kết thúc thời gian miễn.

c) Hộ kinh doanh, cá nhân kinh doanh đã chấm dứt hoạt động sản xuất, kinh doanh sau đó hoạt động trở lại thì thời hạn nộp lệ phí môn bài như sau:

c.1) Trường hợp ra hoạt động trong 6 tháng đầu năm: Chậm nhất là ngày 30 tháng 7 năm ra hoạt động.

c.2) Trường hợp ra hoạt động trong thời gian 6 tháng cuối năm: Chậm nhất là ngày 30 tháng 01 năm liền kề năm ra hoạt động.

2. Thuế thu nhập doanh nghiệp (TNDN)

2.1 Khái niệm

Thuế thu nhập doanh nghiệp là loại thuế thu trên khoản lợi nhuận cuối cùng của doanh nghiệp sau khi đã trừ đi các khoản chi phí hợp lý.

2.2 Mức thuế phải nộp và cách tính thuế TNDN

Thuế TNDN được tính theo công thức quy định tại Thông tư 96/2015/TT-BTC như sau:

Tính thuế TNDN phải nộp:

Số thuế TNDN phải nộp = ( Thu nhập tính thuế – Phần trích lập quỹ KH&CN (nếu có)) x Thuế suất thuế TNDN

Tính thu nhập tính thuế:

| Thuế thu nhập | = | Thu nhập chịu thuế | – | Thu nhập được miễn thuế | + | Các khoản lỗ được kết chuyển theo quy định |

Tính thu nhập chịu thuế:

| Thu nhập chịu thuế | = | Doanh thu | – | Chi phí được trừ | + | Các khoản thu nhập khác |

Thuế suất thuế TNDN được quy định tại Điều 11 Thông tư 78/2015/TT-BTC như sau:

- Thuế suất 20% (Áp dụng từ 01/01/2016).

- Thuế suất thuế TNDN đối với hoạt động nghiên cứu, thăm dò, khai thác tài nguyên quý hiếm (gồm: bạch kim, vàng, bạc, thiếc, wolfram, antimoan, đá quý, đất hiếm trừ dầu mỏ) áp dụng thuế suất 50%.

- Thuế suất thuế TNDN đối với hoạt động tìm kiếm thăm dò và khai thác dầu khí tại Việt Nam là 32% đến 50%.

- Thu nhập từ chuyển nhượng bất động sản, dự án đầu tư, quyền tham gia dự án đầu tư và quyền thăm dò, khai thác, chế biến khoáng sản theo quy định của pháp luật thì phải hạch toán riêng để kê khai nộp thuế doanh nghiệp với thuế suất là 20%

- Trường hợp các mỏ tài nguyên quý hiếm có từ 70% diện tích được giao trở lên nằm tại địa bàn có điều kiện kinh tế – xã hội đặc biệt khó khăn thuộc danh mục địa bàn ưu đãi thuế doanh nghiệp ban hành kèm theo Nghị định số 118/2015/ NĐ-CP của chính phủ áp dụng thuế suất thuế TNDN là 40%.

2.3 Đối tượng nộp thuế

Đối tượng phải nộp thuế thu nhập doanh nghiệp bao gồm: tổ chức hoạt động sản xuất, kinh doanh hàng hóa, dịch vụ có thu nhập chịu thuế và tổ chức nước ngoài sản xuất kinh doanh tại Việt Nam không theo Luật Đầu tư, Luật Doanh nghiệp hoặc có thu nhập tại Việt Nam nộp thuế thu nhập doanh nghiệp theo hướng dẫn của Bộ Tài chính.

2.4 Thời hạn nộp thuế

Thuế TNDN là loại thuế tạm nộp theo quý và quyết toán theo năm, cụ thể như sau:

- Quý: Doanh nghiệp phải nộp thuế TNDN hàng quý, thời hạn nộp thuế thường là trước ngày 30 của tháng sau quý kết thúc. Ví dụ, nếu quý kết thúc vào ngày 31/3, thời hạn nộp thuế là trước ngày 30/4.

- Năm tài chính: Một số doanh nghiệp lựa chọn kỳ kế toán từ tháng 4 năm ngoái đến tháng 3 năm hiện tại. Trong trường hợp này, thời hạn nộp thuế TNDN cho cả năm tài chính là trước ngày 31/3 của năm sau.

3. Thuế giá trị gia tăng (GTGT)

3.1 Khái niệm

Thuế giá trị gia tăng (GTGT) là loại thuế tính trên giá trị tăng thêm của hàng hóa, dịch vụ trong suốt các giai đoạn từ sản xuất, kinh doanh đến khi hàng hóa, dịch vụ đó được tiêu thụ.Thuế giá trị gia tăng được khai theo tháng, trừ trường hợp phải khai theo quý theo quy định tại Thông tư 151/2014/TT-BTC. Việc khai và nộp thuế giá trị gia tăng cụ thể sẽ phụ thuộc vào phương pháp tính thuế của từng công ty.

Theo điều 15 Thông tư 151/2014/TT-BTC quy định thông tin về đối tượng thực hiện khai thuế theo quý như sau:

- Khai thuế theo quý áp dụng đối với người nộp thuế giá trị gia tăng có tổng doanh thu bán hàng hoá và cung cấp dịch vụ của năm trước liền kề từ 50 tỷ đồng trở xuống.

- Trường hợp người nộp thuế mới bắt đầu hoạt động sản xuất kinh doanh việc khai thuế giá trị gia tăng được thực hiện theo quý. Sau khi sản xuất kinh doanh đủ 12 tháng thì từ năm dương lịch tiếp theo sẽ căn cứ theo mức doanh thu bán hàng hoá, dịch vụ của năm dương lịch trước liền kề (đủ 12 tháng) để thực hiện khai thuế giá trị gia tăng theo tháng hay theo quý.

3.2 Mức thuế phải nộp và cách tính thuế

Về việc khai, nộp thuế GTGT cụ thể sẽ phụ thuộc vào phương pháp tính thuế GTGT của mỗi công ty. Tuy nhiên, để tính được số tiền thuế GTGT mỗi doanh nghiệp phải nộp thì phải dựa trên 02 phương pháp kê khai cơ bản: Phương pháp kê khai thuế GTGT khấu trừ và Phương pháp kê khai thuế GTGT trực tiếp.

Trường hợp 1: Công ty tính thuế theo phương pháp kê khai khấu trừ

Lúc này mức thuế phải nộp được quy định tương ứng 3 loại mức thuế suất sau:

- Thuế suất 0%: Được áp dụng đối với hàng hóa, dịch vụ xuất khẩu (Điều 9 Thông tư 219/2013/TT-BTC);

- Thuế suất 5%: Được áp dụng đối với một số mặt hàng quy định tại Điều 10 Thông tư 219/2013/TT-BTC được sửa đổi, bổ sung bởi Thông tư 26/2015/TT-BTC);

- Thuế suất 10%: Được áp dụng đối với các hàng hóa, dịch vụ còn lại (Điều 11 Thông tư 219/2013/TT-BTC);

Công thức tính thuế GTGT theo phương pháp khấu trừ:

| Thuế GTGT phải nộp | = | Thuế GTGT đầu ra | – | Thuế GTGT đầu vào |

Trường hợp 2: Công ty tính thuế theo phương pháp kê khai trực tiếp

Nộp thuế theo quy định tại điều 13 thông tư 219/2013/TT-BTC với tỷ lệ thuế như sau:

- Phân phối, cung cấp hàng hóa: 1%;

- Dịch vụ, xây dựng không bao thầu nguyên vật liệu: 5%;

- Sản xuất, vận tải, dịch vụ có gắn với hàng hóa, xây dựng có bao thầu nguyên vật liệu: 3%;

- Hoạt động kinh doanh khác: 2%.

Công thức tính thuế GTGT theo phương pháp trực tiếp:

| Thuế GTGT phải nộp | = | GTGT của hàng hóa | x | Thuế suất GTGT của hàng hóa đó |

Trường hợp đối với công ty kinh doanh vàng, bạc, đá quý:

| Thuế GTGT phải nộp | = | Giá trị gia tăng | x | 10% |

Trong đó:

Giá trị gia tăng của vàng, bạc, đá quý = giá thanh toán được bán ra – giá thanh toán mua vào tương ứng

3.3 Đối tượng nộp thuế

Theo Điều 3 Luật Thuế giá trị gia tăng 2008 (được hướng dẫn bởi Điều 2 Thông tư 219/2013/TT-BTC) quy định đối tượng chịu thuế GTGT như sau:

Đối tượng chịu thuế giá trị gia tăng (GTGT) là hàng hóa, dịch vụ dùng cho sản xuất, kinh doanh và tiêu dùng ở Việt Nam (bao gồm cả hàng hóa, dịch vụ mua của tổ chức, cá nhân ở nước ngoài), trừ các đối tượng không chịu thuế GTGT hướng dẫn tại Điều 4 Thông tư này.

Như vậy, căn cứ theo 2 quy định pháp luật trên, thì người phải đóng thuế giá trị giá tăng là cá nhân, tổ chức… Cụ thể đối tượng chịu thuế có thể là hàng hóa, dịch vụ.

3.4 Thời hạn nộp thuế

- Đối với công ty kê khai theo tháng: Hạn nộp hồ sơ kê khai thuế GTGT là ngày thứ 20 của tháng sau tháng phát sinh nghĩa vụ thuế.

- Đối với công ty kê khai theo khai theo quý: Hạn nộp hồ sơ kê khai thuế GTGT là ngày 30 hoặc 31 (ngày cuối cùng) của tháng đầu quý tiếp theo quý phát sinh nghĩa vụ thuế.

4. Thuế thu nhập cá nhân (TNCN)

4.1 Khái niệm

Thuế thu nhập cá nhân là loại thuế đánh vào thu nhập của cá nhân nhưng tổ chức trả thu nhập phải thực hiện khấu trừ thuế TNCN của người lao động trước khi trả thu nhập và có trách nhiệm khai, nộp số tiền thuế vào ngân sách nhà nước.

Việc khấu trừ thực hiện theo quy định tại Thông tư 111/2013/TT-BTC như sau:

- Đối với cá nhân không cư trú: Khấu trừ 20% trước khi trả thu nhập.

- Đối với cá nhân cư trú không có hợp đồng lao động hoặc có hợp đồng lao động dưới 03 tháng: Khấu trừ trực tiếp 10% tại nguồn trước khi trả thu nhập có tổng mức chi trả từ 2.000.000 đồng trở lên, không được tính giảm trừ gia cảnh nhưng được làm cam kết 02/CK-TNCN (nếu đủ điều kiện) để tổ chức trả thu nhập tạm thời không khấu trừ thuế của các cá nhân này.

- Đối với cá nhân cư trú có hợp đồng lao động từ đủ 3 tháng trở lên: Khấu trừ theo biểu thuế lũy tiến từng phần và người lao động được tính giảm trừ gia cảnh trước khi khấu trừ. Tổ chức trả thu nhập có trách nhiệm quyết toán thay cho các cá nhân có ủy quyền.

4.2 Mức thuế phải nộp và cách tính thuế

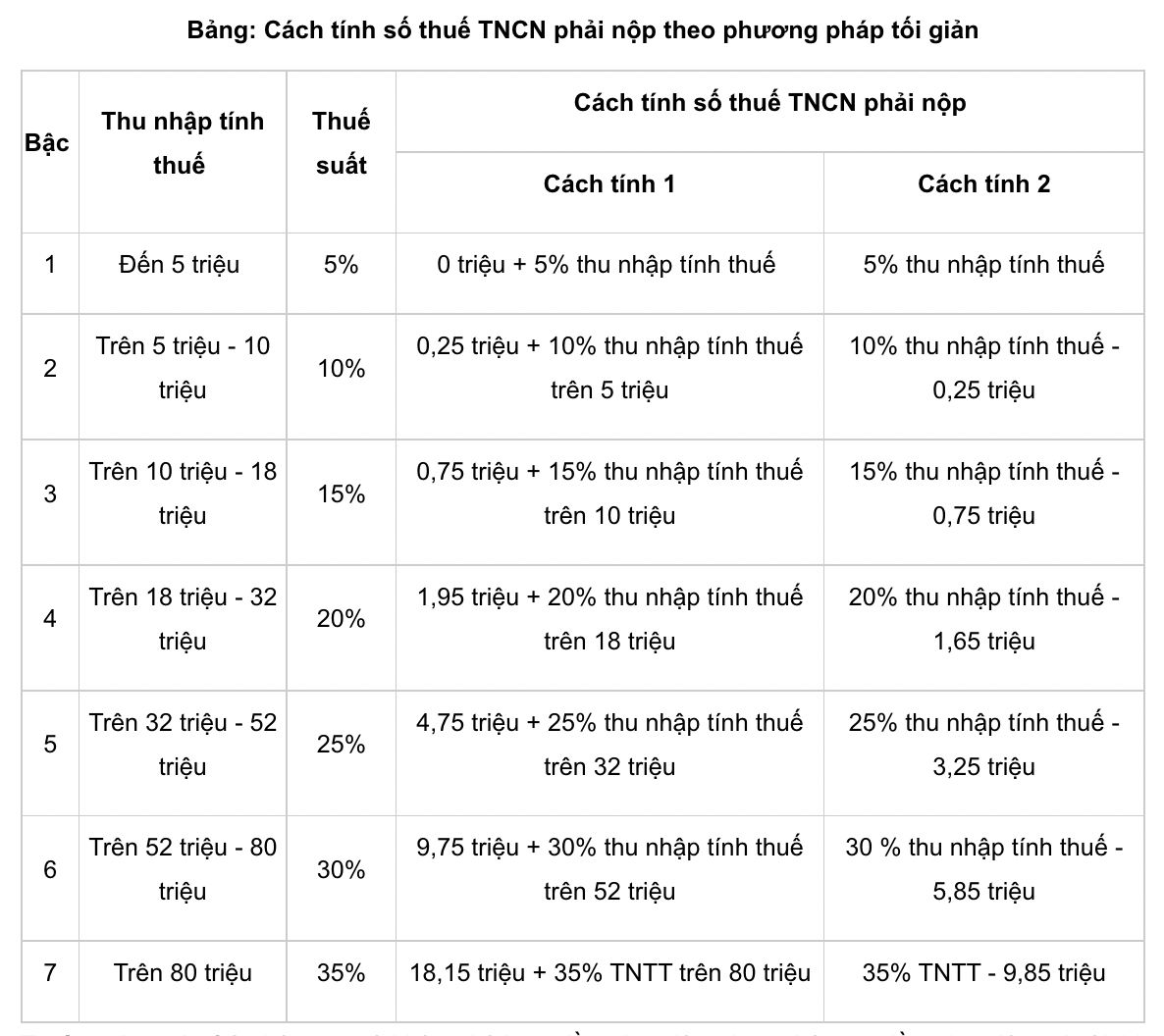

Thuế TNCN phải nộp = Thu nhập tính thuế TNCN x Thuế suất

Theo Điều 22, Luật Thuế TNCN năm 2007, bảng biểu thuế luỹ tiến từng phần được xác định như sau:

Các khoản giảm trừ thuế thu nhập cá nhân thường bao gồm:

- Giảm trừ gia cảnh:

- Đối với bản thân: 11.000.000 đồng/người/tháng;

- Đối với người phụ thuộc: 4.400.000 đồng/người/tháng.

- Các khoản bảo hiểm bắt buộc: bảo hiểm xã hội, bảo hiểm y tế, bảo hiểm thất nghiệp và bảo hiểm nghề nghiệp trong một số lĩnh vực đặc biệt.

4.3 Đối tượng nộp thuế

Căn cứ theo cách tính thuế theo quy định pháp luật và quy định về mức giảm trừ gia cảnh theo Nghị quyết 954/2020/UBTVQH14: Các cá nhân có thu nhập từ 11.000.000đ/tháng trở lên có thể phải đóng thuế thu nhập cá nhân cho Nhà nước. Và khi này, doanh nghiệp có trách nhiệm thực hiện khấu trừ thuế TNCN của người lao động trước khi trả thu nhập và có trách nhiệm khai, nộp số tiền thuế vào ngân sách nhà nước.

4.4 Thời hạn nộp thuế

Cá nhân có trách nhiệm khai thuế TNCN chậm nhất là ngày thứ 10 (mười) kể từ ngày phát sinh thu nhập hoặc nhận được thu nhập.

5. Các loại thuế doanh nghiệp phải nộp khác (tùy vào hoạt động thực tế của công ty)

Ngoài ra, phụ thuộc vào hoạt động thực tế của công ty bạn sẽ phát sinh thêm các loại thuế doanh nghiệp phải nộp như: thuế tài nguyên môi trường; thuế xuất khẩu và nhập khẩu; thuế tiêu thụ đặc biệt; thuế bảo vệ môi trường; thuế sử dụng đất.

5.1 Thuế tài nguyên

Thuế tài nguyên là một khoản thuế gián thu mà doanh nghiệp phải nộp cho Nhà nước dựa trên việc sử dụng hoặc khai thác các tài nguyên thiên nhiên sở hữu hoặc sử dụng trong quá trình kinh doanh. Thuế tài nguyên áp dụng cho các loại tài nguyên như dầu mỏ, khí đốt, khoáng sản, nước, gỗ, hay các tài sản thiên nhiên khác.

Công thức tính thuế tài nguyên doanh nghiệp phải nộp trong kỳ:

| Thuế tài nguyên phải nộp trong kỳ | = | Sản lượng tài nguyên tính thuế | x | Giá tính thuế đơn vị tài nguyên | x | Thuế suất thuế tài nguyên |

Công thức tính thuế tài nguyên theo mức được ấn định đối với từng loại tài nguyên:

| Thuế tài nguyên phải nộp trong kỳ | = | Sản lượng tài nguyên tính thuế | x | Mức thuế tài nguyên ấn định trên một đơn vị tài nguyên khai thác |

5.2 Thuế xuất khẩu và nhập khẩu

Thuế xuất nhập khẩu (Thuế XNK) là một loại thuế gián thu nếu doanh nghiệp có hoạt động xuất và nhập các loại hàng hóa được phép xuất khẩu và nhập khẩu theo quy định pháp luật của Việt Nam. Thuế XNK áp dụng cho cả việc xuất khẩu từ thị trường nội địa vào khu vực không thuộc khu vực thuế quan và nhập khẩu từ khu vực không thuộc khu vực thuế quan vào thị trường nội địa.

Các tính thuế xuất khẩu, nhập khẩu:

| Thuế xuất khẩu, nhập khẩu phải nộp | = | SL mặt hàng thực tế xuất khẩu, nhập khẩu trên tờ khai hải quan | x | Trị giá từng mặt hàng | x | Thuế suất |

5.3 Thuế tiêu thụ đặc biệt

Thuế tiêu thụ đặc biệt (Thuế TTĐB) là loại thuế gián thu đánh vào một số loại hàng hóa, dịch vụ có tính chất xa xỉ nhằm cân bằng, điều tiết mức độ sản xuất và tiêu dùng trên thị trường. Doanh nghiệp cần thực hiện việc đóng thuế nếu đang tham gia hoạt động sản xuất, kinh doanh, nhập khẩu các loại hàng hóa và dịch vụ thuộc đối tượng chịu thuế thu nhập đặc biệt.

Công thức tính thuế thu nhập đặc biệt:

| Thuế TTĐB | = | Giá thuế suất | x | Thuế suất |

Theo Điều 13 Thông tư 156/2013/TT-BTC): Khai thuế tiêu thụ đặc biệt là loại khai theo tháng; đối với hàng hóa mua để xuất khẩu nhưng được bán trong nước thì khai theo lần phát sinh.

5.4 Thuế bảo vệ môi trường

Thuế bảo vệ môi trường (Thuế BVMT) là một loại thuế gián thu nộp một lần cho Nhà nước nếu doanh nghiệp có sản xuất kinh doanh hay nhập khẩu các loại hàng hóa, sản phẩm có nguy cơ gây tác động tiêu cực đến môi trường quy định tại Luật Bảo vệ môi trường 2010.

Cách tính thuế bảo vệ môi trường:

| Thuế BVMT | = | SL hàng hoá tính thuế | x | Mức thuế tuyệt đối |

- Mức thuế tuyệt đối được quy định Nghị quyết 1269/2011/UBTVQH12

- Thuế BVMT chỉ nộp một lần đối với hàng hóa sản xuất hoặc nhập khẩu.

5.5 Thuế sử dụng đất phi nông nghiệp

Thuế sử dụng đất phi nông nghiệp là một loại thuế trực thu, nếu doanh nghiệp sử dụng đất phi nông nghiệp để sản xuất kinh doanh, xây dựng, đầu tư dự án…

Cách tính thuế sử dụng đất phi nông nghiệp

| Thuế SDĐPNN | = | Diện tích đất sử dụng | x | Giá tính thuế của 1m2 | x | Thuế suất |

- Đất sản xuất phi nông nghiệp, đất kinh doanh áp dụng thuế suất 0,03%.

- Đất phi nông nghiệp quy định tại Điều 3 Luật thuế SDĐPNN sử dụng vào mục đích kinh doanh áp dụng thuế suất là 0,03%.

6. Doanh nghiệp thực hiện nộp thuế ở đâu?

Doanh nghiệp có thể lựa chọn một trong những nơi nộp thuế sau:

- Nộp thuế trực tiếp tại kho bạc của nhà nước.

- Nộp thuế trực tiếp tại cơ quan quản lý thuế.

- Nộp trực tiếp tại ngân hàng thương mại, tổ chức tín dụng.

- Nộp gián tiếp thông qua việc thực hiện giao dịch điện tử thông qua chữ ký số.

7. Những lưu ý cần biết khi thực hiện nộp các loại thuế cho doanh nghiệp

Khi nộp các loại thuế cho doanh nghiệp, bạn nên tuân theo một số lưu ý quan trọng để đảm bảo tuân thủ quy định thuế và tránh các vấn đề phát sinh.

- Tuân thủ quy định thuế: Đảm bảo bạn đã tìm hiểu và hiểu rõ quy định về thuế áp dụng cho doanh nghiệp của bạn. Các loại thuế và quy định có thể thay đổi theo từng loại hình kinh doanh và quy định thuế của quốc gia hoặc khu vực của bạn.

- Xác định loại thuế đúng cách: Để đảm bảo bạn nộp loại thuế đúng, hãy xác định loại thuế mà doanh nghiệp của bạn phải nộp dựa trên hoạt động kinh doanh của bạn. Các loại thuế thông thường bao gồm thuế thu nhập doanh nghiệp (TNDN), thuế giá trị gia tăng (GTGT), thuế thu nhập cá nhân (TNCN), và nhiều loại thuế khác.

- Sử dụng phần mềm kế toán và thuế: Sử dụng phần mềm kế toán và thuế để quản lý tài chính doanh nghiệp và tính toán thuế một cách chính xác. Điều này giúp bạn tối ưu hóa quá trình nộp thuế và giảm nguy cơ sai sót.

- Tuân thủ thời hạn nộp thuế: Tuân thủ thời hạn nộp thuế và đảm bảo bạn nộp đúng thời gian để tránh mất tiền vì phạt trễ nộp thuế.

- Bảo lưu hồ sơ tài chính: Bảo lưu hồ sơ kế toán và tài chính của doanh nghiệp trong thời gian quy định. Hồ sơ này có thể được yêu cầu bởi cơ quan thuế để kiểm tra và kiểm tra lại.

- Tìm hiểu về các quy định thuế mới: Theo dõi các thay đổi trong luật thuế và chính sách thuế của quốc gia hoặc khu vực của bạn. Các quy định thuế có thể thay đổi theo thời gian và có thể ảnh hưởng đến doanh nghiệp của bạn.

- Tư vấn với chuyên gia thuế: Nếu bạn gặp khó khăn hoặc không chắc chắn về quy định thuế, hãy tư vấn với một chuyên gia thuế hoặc công ty kiểm toán có kinh nghiệm để đảm bảo tuân thủ đúng quy định và tối ưu hóa tài chính của bạn.

- Giữ kỷ luật kế toán: Thực hiện quy trình kế toán chặt chẽ để đảm bảo tính chính xác trong các giao dịch tài chính và bảo đảm rằng bạn có đủ dữ liệu để nộp thuế đúng cách.

Nhớ rằng việc nộp thuế cho doanh nghiệp đúng cách rất quan trọng để tránh mọi vấn đề pháp lý và tiết kiệm tiền. Điều này giúp đảm bảo sự bền vững và phát triển của doanh nghiệp của bạn.

8. Câu hỏi thường gặp về các loại thuế doanh nghiệp phải nộp

Trong quá trình nộp các loại thuế khi thành lập doanh nghiệp phát sinh khá nhiều thắc mắc. Vì tùy thuộc từng loại hình kinh doanh, những quy định về các khoản phí và lệ phí cần nộp sẽ khác nhau. Trong đó, có 3 loại hình doanh nghiệp thông dụng: hộ kinh doanh; công ty TNHH, doanh nghiệp xây dựng có nhiều thắc mắc nhất về các khoản thuế phải nộp.

8.1 Hộ kinh doanh phải nộp các loại thuế nào?

Cá nhân thành lập hộ kinh doanh phải nộp 03 loại thuế chính, đó là: lệ phí môn bài, thuế thu nhập cá nhân và thuế GTGT. Quy định chi tiết cho từng loại phí như sau:

- Lệ phí môn bài: Hộ kinh doanh có doanh thu dưới 100 triệu đồng/ năm được miễn lệ phí môn bài. Doanh thu trên 100 triệu đồng/ năm được áp dụng lệ phí theo từng mức như sau:

| Doanh thu | Lệ phí môn bài |

| Từ 100 – 300 triệu đồng/ năm | 300.000 đồng/ năm |

| Từ 300 – 500 triệu đồng/ năm | 500.000 đồng/ năm |

| Trên 500 triệu đồng/ năm | 1.000.000 đồng/ năm |

- Đối với trường hợp thuế giá trị gia tăng và thuế thu nhập cá nhân thì doanh thu tính thuế bao gồm toàn bộ tiền phát sinh trong kỳ tính thuế từ các hoạt động sản xuất, kinh doanh hàng hóa, dịch vụ. Bao gồm: tiền bán hàng, gia công, cung ứng dịch vụ, tiền hoa hồng.

8.2 Các loại thuế phải nộp của Công ty TNHH?

Công ty TNHH cần phải nộp các 03 loại thuế chính gồm: thuế môn bài, thuế thu nhập doanh nghiệp, thuế giá trị gia tăng. Trong đó quy định từng mức phí cụ thể như sau:

- Thuế môn bài: được quy định theo mức vốn điều lệ với vốn trên 10 tỷ mức đóng: 3.000.000 đồng/ năm; vốn dưới 10 tỷ mức đóng 2.000.000 đồng/ năm; chi nhánh, văn phòng đại diện, địa điểm kinh doanh,.. mức đóng: 1.000.000 đồng/ năm, theo điều 4 thông tư 302/2016/TT-BTC đã được nêu ở trên.

- Thuế thu nhập doanh nghiệp: Theo khoản 1 điều 11 thông tư 78/2014/TT-BTC quy định về mức đóng thuế thu nhập doanh nghiệp mới nhất là 20% trên doanh thu năm trước đó liền kề trừ đi các khoản chi phí. Trong trường hợp doanh thu nhỏ hơn 0 thì doanh nghiệp không cần đóng khoản thuế này.

- Thuế GTGT: Công ty TNHH có hoạt động kinh doanh thuộc đối tượng chịu thuế thì phải nộp thuế GTGT theo tháng. Trong trường hợp doanh nghiệp có tổng doanh thu năm trước liền kề dưới 50 tỷ trở xuống thì được quyền nộp thuế GTGT theo quý. Mức tính thuế GTGT tùy thuộc vào từng ngành nghề đã được đề cập ở phần trên.

8.3. Doanh nghiệp xây dựng phải nộp các loại thuế nào?

Doanh nghiệp hoạt động trong lĩnh vực xây dựng cần nộp 04 loại phí bắt buộc, bao gồm: lệ phí môn bài, thuế TNCN, thuế TNDN và thuế GTGT. Cụ thể từng loại phí như sau:

- Lệ phí môn bài: Được tính phí dựa trên vốn đầu tư hoặc vốn điều lệ của doanh nghiệp. Theo quy định mới nhất, doanh nghiệp mới thành lập được miễn lệ phí môn bài trong năm đầu tiên hoạt động. Bắt đầu từ năm thứ 02 trở đi, thời hạn nộp lệ phí môn bài chậm nhất là 30 tháng 01 dương lịch.

- Thuế GTGT: Doanh nghiệp xây dựng có thể đăng ký nộp theo tháng hoặc theo quý. Nếu nộp theo tháng thì thời hạn cách nhau 20 ngày giữa 2 lần nộp. Nếu nộp theo quý thì thời hạn nộp là 30 ngày kể từ ngày kết thúc kỳ trước đó.

- Thuế TNDN: Đối với doanh nghiệp xây dựng, mức thuế TNDN phải nộp là 20% trên doanh thu năm trước liền kề.

- Thuế TNCN: Nếu hợp đồng xây dựng không bao thầu vật liệu thì tỷ lệ tính thuế TNCN là 2%. Trường hợp có bao thầu vật liệu, tỷ lệ tính thuế là 1.5%.

Trên đây là bài viết các loại thuế doanh nghiệp phải nộp khi thành lập. Hãy liên hệ với chúng tôi để được tư vấn miễn phí và sử dụng dịch vụ trọn gói, giá ưu đãi. Chắc chắn Apolat Legal sẽ không làm bạn thất vọng!

Thông tin liên hệ:

- Email: info@apolatlegal.com

- Hotline: (+84) 911 357 447

- Thời gian làm việc: Thứ Hai – Thứ Sáu 08:15 sáng – 17:15 chiều

Tham khảo các bài viết liên quan đến các loại thuế doanh nghiệp phải nộp

- Mức vốn tối thiểu để thành lập doanh nghiệp là bao nhiêu?

-

Các quy định và điều kiện góp vốn thành lập doanh nghiệp

-

Thời hạn nộp tờ khai thuế môn bài bao lâu?

-

Thời hạn góp vốn điều lệ công ty, doanh nghiệp

-

Quy trình – Thủ tục thành lập doanh nghiệp mới nhất 2023

-

Chi phí thành lập doanh nghiệp là bao nhiêu?

Khuyến cáo:

Bài viết này chỉ nhằm mục đích cung cấp các thông tin chung và không nhằm cung cấp bất kỳ ý kiến tư vấn pháp lý cho bất kỳ trường hợp cụ thể nào. Các quy định pháp luật được dẫn chiếu trong nội dung bài viết có hiệu lực vào thời điểm đăng tải bài viết nhưng có thể đã hết hiệu lực tại thời điểm bạn đọc. Do đó, chúng tôi khuyến nghị bạn luôn tham khảo ý kiến của chuyên gia trước khi áp dụng.

Các vấn đề liên quan đến nội dung hoặc quyền sở hữu trí tuệ liên của bài viết, vui lòng gửi email đến cs@apolatlegal.vn.

Apolat Legal là một công ty luật tại Việt Nam có kinh nghiệm và năng lực cung cấp các dịch vụ tư vấn liên quan đến Doanh nghiệp và đầu tư. Vui lòng tham khảo về dịch vụ của chúng tôi Doanh nghiệp và đầu tư và liên hệ với đội ngũ luật sư tại Viêt Nam của chúng tôi thông qua email info@apolatlegal.com.